Summary

2024 – 2025 CRITICAL MATERIALS REPORT

WAFER LEVEL METAL PLATING CHEMICALS FOR FRONT END SEMICONDUCTOR MANUFACTURING AND ADVANCED PACKAGING APPLICATIONS

This report covers the Metal Chemicals market trends and supply-chain as it applied to Advanced Packaging (wafer level) and Semiconductor Device Manufacturing (damascene process). Included are forecasts for copper plating and additives, market shares, technical trends, and supplier profiles. Also included in the appendix is a supplier product comparison table of publicly available information on plating products used for advanced packaging.

-

Provides strategic market and supply-chain analysis on metal plating chemicals used for semiconductor manufacturing including advanced packaging (wafer level) and semiconductor device manufacturing (damascene process) applications.

-

Covers information about forecasts for copper plating and additives, market shares, technical trends, and supplier profiles.

ページTOPに戻る

Table of Contents

1 EXECUTIVE SUMMARY 9

1.1 EXECUTIVE SUMMARY 10

1.2 ADVANCED PACKAGING PER WAFER STARTS 11

1.3 DEVICE DEMAND DRIVERS - LOGIC 12

1.4 CU PLATING FORECAST FOR CU INTERCONNECTS AND ADVANCED PACKAGING 13

1.5 MARKET SHARES 14

1.6 SUPPLIER ACTIVITIES – VARIOUS ANNOUNCEMENTS 15

1.7 RISK FACTORS 16

1.8 ANALYST ASSESSMENT 17

2 SCOPE, PURPOSE AND METHODOLOGY 18

2.1 SCOPE 19

2.2 PURPOSE & METHODOLOGY 20

2.3 OVERVIEW OF OTHER TECHCET CMR™ REPORTS 21

3 SEMICONDUCTOR INDUSTRY MARKET STATUS & OUTLOOK 22

3.1 WORLDWIDE ECONOMY AND OVERALL INDUSTRY OUTLOOK 23

3.1.1 SEMICONDUCTOR INDUSTRIES TIES TO THE GLOBAL ECONOMY 25

3.1.2 SEMICONDUCTOR SALES GROWTH 26

3.1.3 TAIWAN OUTSOURCE MANUFACTURER MONTHLY SALES TRENDS 27

3.2 CHIPS SALES BY ELECTRONIC GOODS SEGMENT 28

3.2.1 ELECTRONICS OUTLOOK 29

3.2.2 AUTOMOTIVE INDUSTRY OUTLOOK 30

3.2.3 SMARTPHONE OUTLOOK 33

3.2.4 PC OUTLOOK 34

3.2.5 SERVERS / IT MARKET 35

3.3 SEMICONDUCTOR FABRICATION GROWTH & EXPANSION 36

3.3.1 IN THE MIDST OF HUGE INVESTMENT IN CHIP EXPANSIONS 37

3.3.2 NEW FABS IN THE US 38

3.3.3 WW FAB EXPANSION DRIVING GROWTH 39

3.3.4 EQUIPMENT SPENDING TRENDS 40

3.3.5 ADVANCED LOGIC TECHNOLOGY ROADMAPS 41

3.3.6 FAB INVESTMENT ASSESSMENT 44

3.4 POLICY & TRADE TRENDS AND IMPACT 45

3.5 SEMICONDUCTOR MATERIALS OVERVIEW 46

3.5.1 TECHCET WAFER STARTS FORECAST THROUGH 2028 47

3.5.2 TECHCET MATERIALS MARKET FORECAST THROUGH 2028 48

4 METAL CHEMICALS MARKET BY SEGMENT 49

4.1 DEFINITIONS 50

4.2 METAL PLATING CHEMICALS MARKET OVERVIEW 52

4.2.1 OVERVIEW – CU ADVANCED PACKAGING AND CHIP INTERCONNECTS METALLIZATION 53

4.2.2 OVERVIEW - PLATING MARKET TRANSITIONAL TRENDS 54

4.3 ADVANCED PACKAGING METALLIZATION – MARKET DRIVERS 55

4.3.1 ADVANCED PACKAGING - ADDITIVES FOR CU PLATING REVENUE 56

4.3.2 ADVANCED PACKAGING – COPPER CHEMICALS REVENUE 57

4.3.3 ADVANCED PACKAGING ADDITIVE VOLUMES 58

4.3.4 OTHER PLATING MATERIALS FOR ADVANCED PACKAGING 59

4.3.5 SN / SNAG PLATING 60

4.4 CHIP INTERCONNECTS GROWTH TRENDS 62

4.4.1 CHIP INTERCONNECTS GROWTH DRIVERS 63

4.4.2 CHIP INTERCONNECTS CU PLATING REVENUES 64

4.4.3 CHIP INTERCONNECTS ADDITIVE VOLUMES 65

4.5 MINE LOCATIONS FOR METALS IN PLATING CHEMICALS 66

4.6 POSSIBLE CHOKE POINTS FOR METALS USED IN IC PLATING 67

4.7 FUTURE POSSIBLE DEMAND PRICE PRESSURES 68

5 TECHNICAL TRENDS 69

5.1 CHEMISTRIES USE FOR SEMICONDUCTOR METAL PLATING 70

5.2 PACKAGING TECH TRENDS 71

5.2.1 PACKAGING TECHNICAL CHALLENGES 72

5.3 TECH TRENDS 73

5.3.1 MARKET DRIVES TECHNOLOGY TRENDS 74

5.3.2 ADV LOGIC INTERCONNECT WIRING TECHNOLOGY EVOLUTION 75

5.3.3 CU INTERCONNECTS QUALIFICATION REQUIREMENTS 77

5.3.4 LOGIC METALLIZATION ROADMAP 78

5.3.5 ADV LOGIC BURIED POWER RAIL 80

5.3.6 TECHNOLOGY ROADMAP: DRAM WITH MO OR RU 81

5.3.7 PRECURSOR TECHNOLOGY ROADMAP: 3D NAND USING MO OR RU 83

5.3.8 EXAMPLE OF LOGIC PRO CESS FLOW 20 NM TO 32 NM LOGIC PVD 85

5.3.9 TECHNICAL REQUIREMENTS SUMMARY 1/2 86

6 COMPETITIVE LANDSCAPE 88

6.1 TOTAL ADVANCED PACKAGING AND INTERCONNECTS MARKET SHARES 89

6.2 OEM MARKET SHARE – PLATING EQUIPMENT 90

6.3 MARKET SHARE BY APPLICATION – CU PLATING FOR ADVANCED PACKAGING 91

6.4 REGIONAL PLAYERS AND OTHERS 92

6.5 M&A ACTIVITY 93

7 ANALYST ASSESSMENT 94

7.1 ADVANCED METAL PLATING APPLICATIONS MARKET ASSESSMENT 95

8 SUPPLIER PROFILES 96

BASF

DUPONT

CHANG CHUN GROUP

INCHEON CHEMICAL COMPANY

ISHIHARA CHEMICAL/UNICON

AND MORE...

9 APPENDIX A: PACKAGING TECH TRENDS 160

9.1 TECHNOLOGY CHALLENGE 161

9.1.1 METAL CLEANINGS CHALLENGE 162

9.1.2 MARKET DYNAMIC 163

9.1.3 WAFER LEVEL PLATING-FIRST LEVEL INTERCONNECT 164

9.1.4 MARKET DRIVERS OF ADVANCED PACKAGING APPLICATIONS 165

9.1.5 WAFER LEVEL PACKAGING ARCHITECTURES 166

9.1.6 TECH TRENDS- RDL 167

9.1.7 MARKET DRIVERS OF CHIPLET ARCHITECTURE 169

9.1.8 TSV FILLING 2.5-3D 172

9.1.9 PACKAGING ELECTROPLATING REQUIREMENTS 173

ページTOPに戻る

List of Tables/Graphs

FIGURES

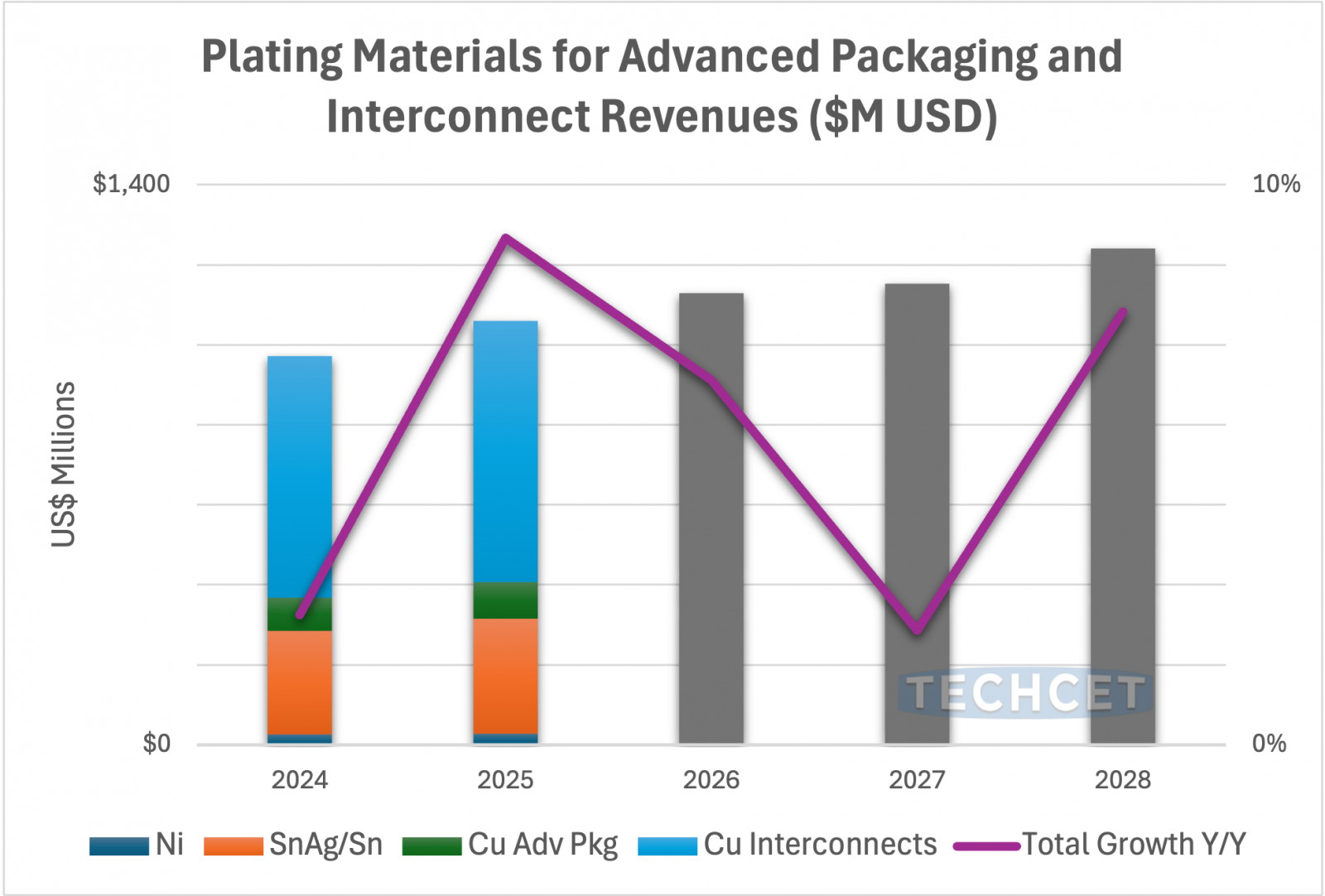

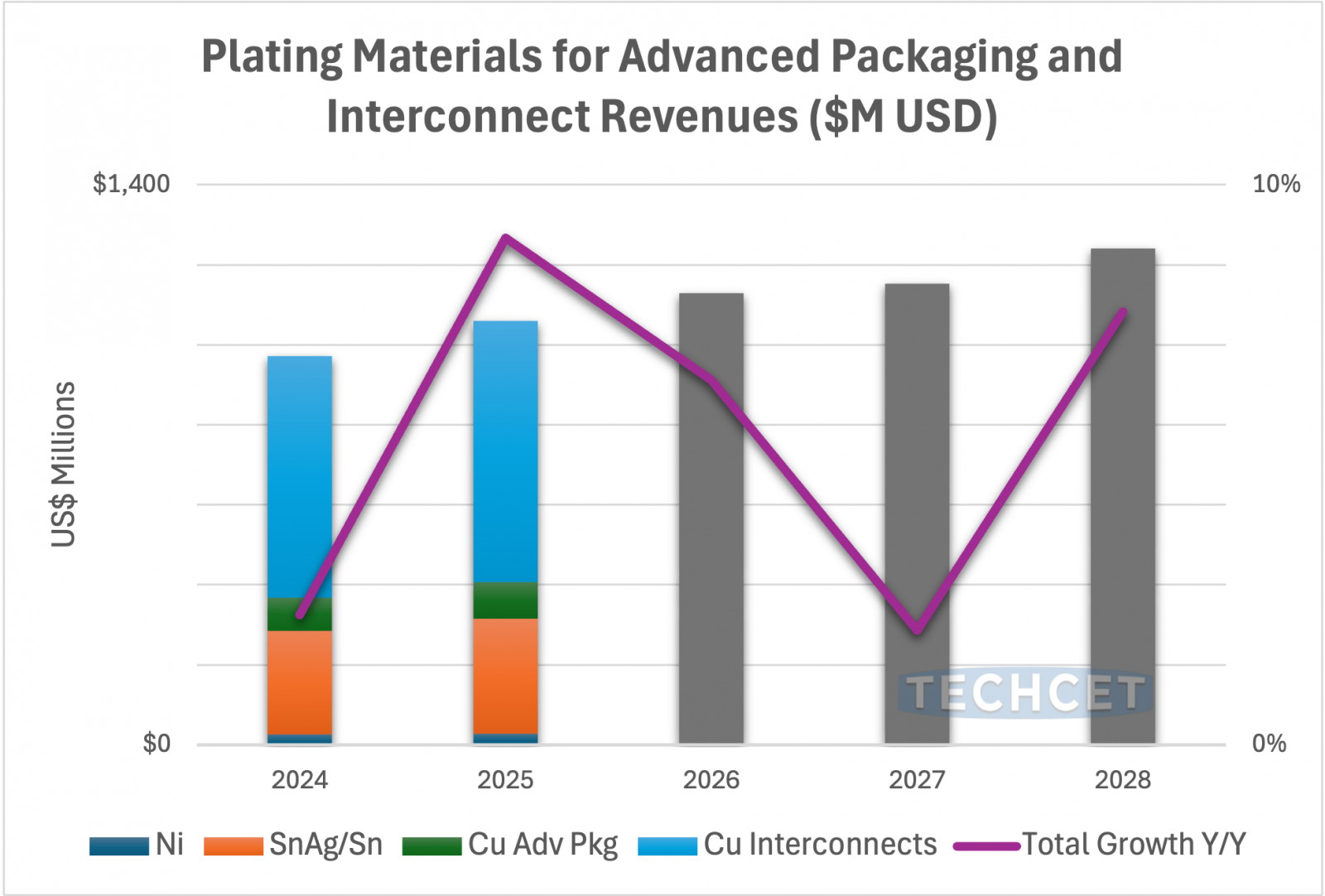

FIGURE 1.1: PLATING MATERIALS FOR ADVANCED PACKAGING AND INTERCONNECT REVENUES ($M'S) 10

FIGURE 1.2. WAFERS/YR & % OF PACKAGING THAT IS ADVANCED PACKAGING (AP) 11

FIGURE 1.3: ADV LOGIC DEVICE GROWTH FORECAST 12

FIGURE 1.4: COPPER PLATING CHEMICALS REVENUES ($M'S) FOR ADVANCED PACKAGING & FE CU INTERCONNECTS 13

FIGURE 1.5: 2023 SUPPLIER MARKET SHARES CU PLATING FOR INTERCONNECT ADDITIVES 14

FIGURE 1.6: 2023 SUPPLIER MARKET SHARES CU PLATING FOR ADV. PACKAGING 14

FIGURE 3.1: GLOBAL ECONOMY AND THE ELECTRONICS SUPPLY CHAIN (2023) 25

FIGURE 3.2: WORLDWIDE SEMICONDUCTOR SALES 26

FIGURE 3.3: TECHCET'S TAIWAN SEMICONDUCTOR INDUSTRY INDEX (TTSII) IN 000'S OF NTD 27

FIGURE 3.4: 2023 SEMICONDUCTOR CHIP APPLICATIONS 28

FIGURE 3.5: GLOBAL LIGHT VEHICLE UNIT SALES 30

FIGURE 3.6: ELECTRIFICATION TREND BY WORLD REGION 31

FIGURE 3.7: AUTOMOTIVE SEMICONDUCTOR PRODUCTION 37

FIGURE 3.8: MOBILE PHONE SHIPMENTS, WW ESTIMATES 32

FIGURE 3.9: WORLDWIDE PC AND TABLET FORECAST 33

FIGURE 3.9: WORLDWIDE PC AND TABLET FORECAST 34

FIGURE 3.10: TSMC PHOENIX CAMPUS WITH THE 2ND FAB VISIBLE IN THE BACKGROUND 36

FIGURE 3.11: ESTIMATED GLOBAL FAB SPENDING 2023-2028 37

FIGURE 3.12: FAB EXPANSIONS WITHIN THE US 38

FIGURE 3.13: SEMICONDUCTOR CHIP MANUFACTURING REGIONS OF THE WORLD 39

FIGURE 3.14: GLOBAL TOTAL EQUIPMENT SPENDING (US$'M) AND Y-O-Y CHANGE 30

FIGURE 3.15: ADVANCED LOGIC DEVICE TECHNOLOGY ROADMAP OVERVIEW 41

FIGURE 3.16: DRAM TECHNOLOGY ROADMAP OVERVIEW 42

FIGURE 3.17: 3D NAND TECHNOLOGY ROADMAP OVERVIEW 43

FIGURE 3.18: INTEL OHIO PLANT SITE AS OF FEB. 2024 44

FIGURE 3.19: TECHCET WAFER START FORECAST BY NODE SEGMENTS 47

FIGURE 3.20: TECHCET WORLDWIDE MATERIALS FORECAST ($M USD) 48

FIGURE 4.1: PACKAGING METALLIZATION APPLICATIONS 50

FIGURE 4.2: USE OF SILICON INTERPOSER IN 2.5D PACKAGING 51

FIGURE 4.3: VERSIONS OF TSV & PROCESS FLOW EXAMPLE 51

FIGURE 4.4: PLATING MATERIALS FOR ADVANCED PACKAGING AND DEVICE INTERCONNECT REVENUES (M'S) 52

FIGURE 4.5: CU PLATING CHEMICALS 5-YEAR FORECAST 53

FIGURE 4.6: WAFERS/YR & % OF PACKAGING THAT IS ADVANCED PACKAGING 55

FIGURE 4.7: REVENUE FORECAST CU PLATING ADVANCED PACKAGING 56

FIGURE 4.8: CU PILLAR & CU RDL SEGMENTED FORECAST 57

FIGURE 4.9: ADV. PACKAGING CU CUSO4 AMOUNT DEMAND FORECAST 58

FIGURE 4.10: ADV. PACKAGING CU/VMS VOLUME DEMAND FORECAST ADV. PACKAGING CU PLATING ADDITIVES 58

FIGURE 4.11: BUMPING MATERIALS FOR FIRST LEVEL INTERCONNECT 59

FIGURE 4.12: HYBRID BONDING PROCESS 59

FIGURE 4.13: SN AND SNAG PLATING REVENUE 60

FIGURE 4.14: NICKEL PLATING REVENUE 61

FIGURE 4.15: ADV LOGIC DEVICE GROWTH FORECAST 62

FIGURE 4.16: METAL PLATING WAFER PASSES 63

FIGURE 4.17: WW DAMASCENE REVENUE FORECAST ESTIMATES 64

FIGURE 4.18: DAMASCENE CUSO4 VOLUME DEMAND FORECAST 65

FIGURE 4.19: DAMASCENE CU PLATING CHEMICAL AMOUNT DEMAND FORECAST 65

FIGURE 5.1: KEY TRENDS IN ADVANCED PACKAGING 71

FIGURE 5.2: CHALLENGES OF ELECTROPLATING VIA FILL 72

FIGURE 5.3: METAL INTERCONNECTS BY LOGIC NODE 74

FIGURE 5.4: INTERCONNECT METAL COMPARISON BY RESISTIVITY 75

FIGURE 5.5: CU CHIP INTERCONNECTS QUALIFICATION 77

FIGURE 5.6: LEADING EDGE LOGIC POWER RAIL SCHEMES 80

FIGURE 5.7: DRAM STRUCTURE 81

FIGURE 5.8: 3D NAND STRUCTURE 83

FIGURE 6.1: TOTAL PLATING FOR ADV. PACKAGING AND CU INTERCONNECT ADDITIVES 2023 89

FIGURE 6.2: PLATING EQUIPMENT OEM MARKET SHARES % 2023 90

FIGURE 6.3: PLATING CHEMICAL SUPPLIER FOR INTERCONNECTS AND ADVANCED PACKAGING APPLICATIONS 91

FIGURE 9.1: CLEANING COMPLEXITY 160

FIGURE 9.2: OSATS PACKAGING BUSINESS CANNIBALIZATION TREND 162

FIGURE 9.3: WAFER LEVEL PLATING 163

FIGURE 9.4: ADVANCED PACKAGING MARKET DRIVERS AND APPLICATIONS 164

FIGURE 9.4: ADVANCED PACKAGING MARKET DRIVERS AND APPLICATIONS 165

FIGURE 9.5: FAN-IN (WLCSP) & FAN-OUT (WLFO) COMPARISON 166

FIGURE 9.6: RDL CIRCUITRY EXAMPLE 167

FIGURE 9.7: COMPARISON WITH DAMASCENE- TYPE RDL 168

FIGURE 9.8: COST/PERFORMANCE IMPROVEMENTS THROUGH CHIPLETS INTEGRATION 169

FIGURE 9.9: 2.5 AND 3D PACKAGING EXAMPLES 170

FIGURE 9.10: USE OF SILICON INTERPOSER 171

FIGURE 9.11: TSV PROCESS FLOW EXAMPLE 172

FIGURE 9.12: PROCESS COMPARISON OF TRADITIONAL VS. WLP FLOWS 173

TABLES

TABLE 3.2: BATTERY ELECTRIC VEHICLE (BEV) REGIONAL TRENDS 36

TABLE 3.3: DATA CENTER SYSTEMS AND COMMUNICATION SERVICES MARKET SPENDING 2023 40

TABLE 5.1: IRDS 2023 MORE MOORE INTERCONNECT ROADMAP 76

TABLE 5.2: BARRIER METAL ROADMAP 78

TABLE 5.3: METALS REQUIRED FOR DEVICE FEATURES 79

TABLE 5.4: DRAM USE OF MO OR RU PRESENT & FUTURE 81

TABLE 5.5: GENERAL PROCESS FLOW ADVANCED DRAM 82

TABLE 5.5: 3D NAND MATERIAL CHANGES PRESENT & FUTURE 83

TABLE 5.6: NUMBER OF STACKS (S) & LAYERS (L) PER GENERATION OF 3DNAND – SOME ARE ESTIMATES FOR THE FUTURE 84

TABLE 5.7: EXAMPLE OF LOGIC PROCESS FLOW 20 NM TO 32 NM LOGIC PVD 85

TABLE 5.8: TECHNICAL REQUIREMENTS SUMMARY 86

TABLE 5.9: TECHNICAL REQUIREMENTS SUMMARY, CONTINUED 87

TABLE 6.1: REGIONAL PLAYERS – MARKET LEADER AND “OTHERS” 92

TABLE 9.1: CU PACKAGING APPLICATIONS AND REQUIREMENTS 174

Press Release

Metal Plating Chemicals on Track for Growth

Copper Leading the Way

San Diego, CA, January 23, 2025: TECHCET— the electronic materials advisory firm providing semiconductor materials supply chain information — expects 2025 metal plating chemicals to rise to US$1,060 M in 2025, growing 9% over 2024. The largest segment is Cu plating chemicals used for device level interconnect, and SnAg/Sn for package level interconnects. This growth is anticipated to persist over the coming years with “an 8% CAGR through 2028 in advanced packaging materials, and 4.5% for Cu for device interconnect materials,” remarked TECHCET’s CEO, Lita Shon-Roy.

uture growth is majorly driven by high demand for all chips, logic, NAND, and DRAM. Additional drivers for metal chemicals include increased use of advanced packaging, redistribution layers, and copper pillar structures. Increased interconnect layers in next-generation advanced logic devices, alongside increased buried power rails and backside Cu wiring, are also expected to drive growth.

Heterogenous integration, EMIB, Chiplets, and power devices will challenge plating requirements in terms of the quality of material being deposited. These new plating requirements for advanced packaging will continue to drive innovation to meet requirements for hybrid bonding. Increasing adoption of RDL based packaging across multiple segments will drive new demand for plating chemicals.