2011�N10���ɊJ�Â����p���I�N�e�O���ЃW�����E�}���j�[���̃Z�~�i�[�u��@�ɒ��ʂ��鉢�B�s��ɂ�����e���R���s��̍ŐV�����v�̃Z�~�i�[�m�[�g������]�̕��́A�ڍׂL�̏�i�����O�A��Ж��A�����������A��Џ��ݒn�A�d�b�ԍ��AE���[�����j�A���\���݉������܂��B�i������Ё@�f�[�^���\�[�X�@E���[���Finfo@dri.co.jp�A�d�b�F03-3582-2531�j* �����͂������������͐T�d�Ɏ戵���A���⍇���ւ̕ԐM����ѕ��Ђ���̂��m�点�ȊO�ɂ͗��p�������܂���B

�Ȃ��A�I�N�e�O���Ђ́A���B�̃L�����A��x���_�Ƀl�b�g���[�N�������Ă���A���܂��܂ȏ��̗v���i�ϑ������̈Č��j�ɂ������ł���p�ӂ�����܂��B

�܂��́A�������ڂ��x�[�X�ɁA�ǂ̂悤�ȑΉ����ł��邩�̂����k���A�f�[�^���\�[�X������܂��B���ۂ̒����J�n�܂ł͖����ɂĂ����k���������܂��̂ŁA���C�y�ɂ��⍇���������܂��B�i������Ё@�f�[�^���\�[�X�@E���[���Finfo@dri.co.jp�A�d�b�F03-3582-2531�j |

1�@�t�����X�e���R���@FT�@�]�@�I�����W�̐헪

�@����10�N�̓��[���b�p�̑����̓d�b��ЂɂƂ��Ď����̎����������B�C�O�Ɏ��Ƃ��L���悤�Ƃ������Ƀh�b�g�R������Ƃ����o�ϊ�@�Ɍ�����ꂽ�̂ł���B����͂��̋ƊE�Ɍo�c��r������ߏ�����c���A�d�b��Ђ͐V�����C���^�[�l�b�g�֘A��Ƃ����[�h����s��ł���Ȃ鋣���ɗ��������킴��Ȃ��Ȃ����B

�@2006�N�Ƀt�����X�e���R��(FT)��NeXT�v��ɒ��肵���B����͎O�N�Ԃ�FT��IP�x�[�X�̐�i�I�ȓd�b��Ђɐ����i�߂�Ƃ������̂������B�l�b�g���[�N�Z�p�Ǝ��Ђ̕����o���̕ϊv���߂���NeXT�̌��ƂȂ����̂��A�I�����W�ւ̖��̕ύX�������B�I�����W�Ƃ����u�����h���̓t�����X�{���ɂƂǂ܂炸�e�n��FT�Ŏg���Ă���A�t�����X�����ł�����]���̊�Ɩ��ɂƂ��đ��肻���Ȑ����ł���B

�@NeXT�v��Ɉ�������FT�͍��x��2015�N�܂ł̍���4�N�Ԃ̐헪�𗧂ĂĂ���B���̐헪��FT�͂��̎s�ꊈ���Ɋ��҂��Ă���BFT���g�b�v��_����s��ł͐헪�I�ɑ������s���A����ŏ\���Ȓn�ʂ��l���ł��Ȃ��s�ꂩ��͓P�ނ��邱�Ƃ����Ƃ��Ă���B�@�@

�@2011�N5���̓����ƃv���[���e�[�V�����ŁACEO�ł���Stephane Richard�͓����Ƃ̈ӌ����Ђ��āuFT�I�����W�͏o�������g�������蓾�鎑�Y�̔z���ɑ��錩�����Â��B�v�Əq�ׂ��B�I�����W�ɕK�v�Ȃ͍̂������𐋂��Ă���AMEA�n��i�A�t���J�ƒ����j�̐V���s��ɓ������邩�A���邢�́A������҂����ł���Ȃ��������Ă��郈�[���b�p��G���^�[�v���C�Y�̎s��ł��̃|�W�V���������p���邱�ƂȂ̂ł���B����ɃI�����W�́u�i�s���̃|�[�g�t�H���I�Ǘ��v�ɂӂ�āA�I�����W�͍��㎟�̂悤�Ȑ�����Ƃ邾�낤�Ƃ��߂������Ă���B

- ���[���b�p�y��AMEA�ɁA�헪�A�����A���l�̊�Ō��I�����A�v���[�`���s���B

- �e���͂������Ȃ��s��Œ����ɓn�鏭�����厑�Y��ۗL���Ȃ��B

�@7���ɗ��ꂽ�AFT�I�����W���X�C�X�̎q��Ђ��A�I�[�X�g���A�ƃ|���g�K�������̉�Ђ̏����������Ƌ���15�����[���Ŕ��p����Ƃ����v��͕ʒi�������������Ȃ������B����FT�I�����W�̓I�����W�I�[�X�g���A��35���A�|���g�K���ŏ��̌g�ѓd�b���Sonaecom��20���̊���ۗL���Ă���B���킹�Ă�����������������5�����[���������܂��B

�@����Ɠ�����FT�I�����W�̓X�y�C���Ŋ����擾���ă|�W�V���������߃X�y�C�����̓d�b��ЂƂȂ邱�Ƃ�ڎw���Əq�ׂĂ���B

�@�X�y�C���ł̊��̎擾�ɂ��Ă͖��炩�ɂ���Ă��Ȃ����A�I�����W�X�C�X�̑�����D��2011�N10��10���ɗ\�肳��Ă���B���D��Apax Partners�AEQT Partners�ق��A�P�[�u���ǂ�Liverty Global���Q������Ƃ݂���B�������A�ł��L�͂ȓ��D�҂��Ƃ����CVC Capital Partners�́ASunrise�̊���ۗL���Ă��邽�߂���܂ł̂Ƃ���܂܂�Ă��Ȃ��B��N�A�I�����W�X�C�X��Sunrise�͊ē@�ւ��玖�Ƃ̍������֎~����Ă���B�����9��27���ATelefonica��Sunrise�͒�g�����Ԃ��Ƃɓ��ӂ����Ɣ��\�����B���̌_���Sunrise��Telefonica�����E���Ŋl���������̂̉��b���邱�ƂɂȂ�B���̒��ɂ͒�g�̋@����܂ރG���A������A�f�W�^������⍑�ۓI�L���p�V�e�B�[�T�[�r�X�A�z�[���Z�[���T�[�r�X�ɂ����Đ�������_�@�ƂȂ�悤�Ȑ��i��T�[�r�X�̃G���A�����邾�낤�B

�@�܂�FT�I�����W��2015�N�̐헪�ڕW������3�̕���ɕ����Ă���B

���[���b�p

- �X�y�C�����̓d�b��ЂƂȂ邱��

- 2015�N�܂łɃ��o�C���f�[�^���v��3�{�ɂ��邱��

- 2015�N�܂łɌŒ�u���[�h�o���h�̎��v��2�{�ɂ��邱��

AMEA

- 2015�N�܂łɎ��v��2�{�ɂ��邱��

- 2015�N�܂łɑS�n��ő��������͑��̓d�b��ЂɂȂ邱��

- ���ӕ��Ő������邱��

- 2G�C3G���o�C���̕��y�𐄐i���邱��

�G���^�[�v���C�Y

- �N���E�h��r�f�I���V������������̊J��

- 2015�N�܂łɎ��v��3����1���e��T�[�r�X�ɂ�肠���邱��

- 2015�N�܂łɐV�����i�o�����s��ł̎��v���{�ɂ��邱��

- ���܂��܂Ȓ�g��ʂ��ăf�W�^���Љ���\�ɂ��邱��

�@FT�I�����W�̍����ڕW��2014�N�܂ł�EBITDA�i�ň����O���v�j�����肳���邱�Ƃɂ���B����͔�r�I�T���߂ȖڕW�ł���ƌ����邩������Ȃ����A����ȋ����̒���FT�͂��̊l���Ɍ����Č������A���[���b�p��A�t���J�A�����ɂ�������Ƒ��Ղ��c�����낤�B

2�@�e���t�H�j�J

�@�e���t�H�j�J��1500���ȏ�̒��ڊ���������S���Ԋ�Ƃł���B�@

�@���Ƃ��ƃX�y�C����1924�N�ɐݗ����ꂽ��Ƃ�4730������X�y�C���̌ڋq������Ă���B���c����1995�N�Ɏn�܂�A�X�y�C�����{���ۗL����Ō�̊��p����1999�N�Ɋ��S�ɖ��c�����ꂽ�B�܂�����̓e���t�H�j�J�������I�ɂ��o�ϓI�ɂ��W�̐[�����e���A�����J�̎s��Ŋ����ȓ������s���Ă��������ł�����B2006�N�ɂ�02�̎��Y�����A�C�M���X��h�C�c�A�A�C�������h�̎s��ł��̑��݊����������B���̗��N�e���R���C�^���A��10,5���AChina Unicom��8.4%�̃X�e�[�N���l�����Ă���B

�@�e���t�H�j�J�͌��ݎ��3�̒n��Ŏ��Ƃ��s���Ă���B

- �X�y�C���@�]�@Telefonica Espana�������̓Ɛ莖�Ƒ̂ŁA4730���ȏ�̌ڋq�����B

- ���[���b�p�@�]�@Telefonica Europe�̓C�M���X�A�A�C�������h�A�h�C�c�A�`�F�R���a���A�X���o�L�A�Ŏ��Ƃ�W�J���A2011�N6�����̎��_��5720�����闘�p�҂ɃT�[�r�X����Ă���B

- ���e���A�����J�@�]�@Telefonica Latinoamerica��2011�N6�������݁A�P��9000���ȏ�̌ڋq�������A�u���W���A�A���[���`���A�`���A�y���[�ł��ő�̓d�b��Ђł���B�R�����r�A�A�G�N�A�h���A�G���T���o�h���A�O�A�e�}���A���L�V�R�A�j�J���O�A�A�p�i�}�A�v�G���g���R�A�E���O�A�C�A�x�l�Y�G���ɂ��q��Ђ�����B���e���A�����J�̓e���t�H�j�J�ɂƂ��Đ�������������錮�ł���A�����v��46%���߂�ő�̍v���҂ł���B

Figure1�@Telefonica Revenues by Region

| | 2011 | 2010 |

| First Half Revenues Euro Millions | 30,886 | 29,053 |

| Of which : |

| Telefonica Espana | 8,752 | 9,321 |

| Telefonica Latinoamerica | 14,117 | 11,928 |

| Telefonica Europe | 7,662 | 7,500 |

(��F�@Telefonica)

2.1�@�X�y�C��

�@�e���t�H�j�J�͎����̎s�������ȋ����ɂ��炳�ꑱ���Ă���B���l�̍����ڋq�Ƀ^�[�Q�b�g���i��헪���Ƃ�A�ڋq�̖����x�����ߌڋq�̈ێ����x�����グ�邱�Ƃ�ړI�Ƃ��Ă����B���̌��ʁA2011�N��2�l�����ɂ͌ڋq���ꂪ���P���ꂽ�B

�@2011�N6�������_��Telefonoca Espana�͌Œ�ƃ��o�C���o���̉�����܂߃A�N�Z�X�����v4740�����L�^�����i�O�N��0.5%���j�B����͌g�ь_��Ґ��̒����ȐL�сi�O�N��6%���j�ƃ��o�C���u���[�h�o���h�A�N�Z�X�̊g��������Ă���B���̐�����2010�N6���Ɣ�ׂĂ�1.5�{�ɂ̂ڂ�B�L�����Ƃł͏����̌Œ�u���[�h�o���h�C���^�[�l�b�g�̃A�N�Z�X�͑O�N�Ɣ�ׂ�1���̐L�тł������B����L���e���r�̗��p�Ґ��͑O�N��5%�̑����������B

�@�X�y�C���n��ł͗L���������Ɏ��v���������Ă���B����͌Œ�A�g�т̑�֕����⋣���̌��������i�̉����ɂȂ����Ă��邽�߂ł���B

2.2�@���[���b�p

�@�e���t�H�j�J�͍�N�A�����X�y�C���O�̎s��ŋ���Ƃ�������A�s�[���������B���[���b�p�̃��C�����X�_��҂̌ڋq��Ղ͎l�������őO�N��8%�̐L�т������A���̌��ʌg�т̌ڋq��Ց�����4740��(�O�N��5%��)�ƂȂ����B�ڋq�̃~�b�N�X�����P���ꂽ���ƂŌ_��Ґ��͌g�ьڋq��Ց�����50���ɓ͂��܂łɂȂ����B����͑O�N��1%�̑����ł���B

�@���C�����X�ڋq��Ղ͏㔼��13��6000�̐L�т������A�u���[�h�o���h���p�҂̑�����410���ƂȂ����B

�@�C�M���X�ł͌g�ьڋq��Ղ�2011�N6�������_��2210���ɒB���i�O�N��2%���j�A�_��Ґ��ł͑O�N�ɔ�ׂ�6���̐L�т��������B

�@�h�C�c�ł̓e���t�H�j�J��HanseNet��Telefonica 02 Germany�����@�l�Ƃ��邱�Ƃɐ��������B2011�N6�������_�̃h�C�c�̌g�ьڋq��Ց�����1770���ɒB��(�O�N��9%��)�A�_��ʂł͑O�N��10%�̑������Ő��ڂ��Ă���BTelefonica� Germany��260���O��̃u���[�h�o���h���C�����X���p�҂�100���ȏ�̃z�[���Z�[���A�N�Z�X�����ۗL���Ă���B

2.3�@���e���A�����J

�@���e���A�����J�ł́A�ߔN�̔��W�𗦂������������K�v�Ƃ����܂��āA2011�N�㔼���A���Ƃ̋}�������������B����ɔ���������l������L�тĂ���B�u���W���̓e���t�H�j�J�̃��e���A�����J�ɂ�������̒ʐM�ǂŁA���̒n��̓��Ђ̌ڋq��Ղ�50%���߁A���e���A�����J�n��̐����̐��i���ł���B

- ���C�����X�̎��v�͑O�N�ɔ�ׂ�9%�������A���̒n��̎��v��62���݂����Ă���B�e���t�H�j�J�͌��݂��̒n���1��5550���̃��C�����X���p�҂�����Ă���B

- �L���̎��v�͑O�N��5%���ł��̒n��ł̎��v��38�����ێ����Ă���B2011�N6�����Œ����A�N�Z�X��3480���ł������B

�@�e���t�H�j�J�Ƃ��̓����Ƃ̓��e���A�����J�𓊋@�̂��߂̋}�����s��Ƒ����Ă���B

2.4�@�T�[�r�X�Ǝs��헪

�@���ƓI�ϓ_���猩�ăe���t�H�j�J�͂������N���ɋƐт��ǂ��ƌ�����B���̐헪�͎��̂悤�ɕ��ނ����B

- �X�y�C���s��ł̒n�ʂ̕ێ�

- ���[���b�p�ł̎��v�̑���

- ���e���A�����J�ł̑���

�@�e���t�H�j�J�̓g���v���v���C�T�[�r�X����ՂƂ��鐻�i�ƃT�[�r�X�ɑ���c�����O��ł��o���Ă���B�ǂ��ł��A���ł��A�ǂ̒[���ł��A�����̃R���Z�v�g�ł���B

Figure 2�@Telefonica Service Strategy

(�g��}�j�@�@Source: Telefonica

�@���������v���グ�Ă���Ƃ͂����A�e���t�H�j�J�����[���b�p�s��łǂ�قǏ��ƓI���[�_�[�V�b�v�������Ă������A�܂����̉c�����O��`�����邩�ǂ����͋^��̎c��Ƃ���ł���B�e���t�H�j�J�͂܂����̃u�����h�̑��݂��ЂƂ̃C���[�W�Ƃ��ĕ`���Ă��Ȃ����A�g���v���v���C�̃v���o�C�_�Ƃ��Ẵ|�W�V�����̊J��Ɏ��s���Ă���B����������A�����X�y�C���s��Ńe���t�H�j�J�����L���e���r�̎����҂�75���ɖ����Ȃ��̂ł���B

�@��K�͂ȍ��ۓI�ʐM���Ǝ҂Ƃ����ʒu�ɂ���Ȃ��炱�̂悤�ɉc�ƓI�ɖ��\�ł��邱�Ƃ��A���㐔�N�̎s��J��ɂ����ăe���t�H�j�J�ɂ܂��܂��c����̈��͂�^���邩������Ȃ��B

3�@���o�C�����ρ@�]�@�u���z�̏��Łv

�@�L���������킸�ʐM�Ǝ҂͒��N�ɂ킽���āA��A�̎��Ƃ�ʐM�Ɩ��O�ɂ܂Ŋg�傷��K�v��F�����Ă����B�����łȂ���ΒP�Ȃ��d�b��ЂƂ�������ɖ߂�ׂ����ƍl���Ă����B���̂��Ƃ��`�B������̂��̂ɂ��������̉��l��������킯�ł͂Ȃ����A�d�q���b�Z�[�W�̑�ʗA���̃\�����[�V�����Ƃ��Ă̔����ɂ͂Ȃ邾�낤�B

�@�ʐM�Ǝ҂͗L���ł��ꖳ���ł���A���[�̌ڋq�ƌq����������Ƃ�O���ɒu���Ă���B�Ƃ�킯������I�����C�����ς̕����ł́A����͌ڋq�T�[�r�X�̊J��ɍœK�ȃ|�W�V�����Ɉʒu���邱�Ƃ��Ӗ�����B���N�̊ԁA���o�C�����σT�[�r�X�ɂ��Đ������Ă����ʐM�Ǝ҂͌������낦�Ď����������M��������Ƃł���Ƃ������݂��w�E���A���Ђ̌��X�̎x�����V�X�e���Ń��o�C�����ς��\�ł���Əq�ׂĂ���B

�@�ߋ��������ʐM(NFC)�̊J���͂����̃T�[�r�X�̐��ݔ\�͂����߂��B����ɑ��̌��ω�Ђ͓Ǝ���NFC�\�����[�V�������J���B�r�U��Paywave�A�}�X�^�[��PayPass�Ȃǂ�����ł���B�����w�i�ɁA�d�b��Ђ�ISIS�̂悤�ȓƎ��̎x�����V�X�e�����J�����邱�ƂőΏ����悤�Ƃ��Ă���B�����Verizon Wireless�AAT&T Inc�AT-Mobile USA�Ԃ̃W���C���g�x���`���[�ŁA�}�X�^�[�J�[�h��r�U���܂ޑ��̃J�[�h��Ђƒ�g������ł���B

�@����䂦�A���[���b�p�̓d�b��Ђ����[���b�p�s��œ��l�̃\�����[�V�����̌������n�߂����Ƃ͋����ɒl���Ȃ��B2011�N8���A�h�C�c�̍ő��g�ѓd�b��ł���Terefonica 02�ADeutsche Telekom�AVodafone��3�Ђ̓W���C���g�x���`���[�̌��σT�[�r�X�gmpass�h�̑n�݂ɍ��ӂ��镶���ɒ����Ɣ��\�����B�V��Ђ͍��N�㔼�ɋƖ����J�n����\��ł���B

�@Telefonica 02�ɂ��ƁAmpass�͑��傷�闬�ʂ�s�ꊈ���ɓI���i��A�ߋ��������ʐM(NFC)�̂悤�ȐV�����Z�p�Ɋ�Â����V���ȃ��o�C�����ς��J�����悤�Ƃ��Ă���B�ڋq�̌g�ђ[���𗘗p���ċƖ�������f�[�^�������ȗ������邱�ƂŁA���[�U�͓X���ł̎x�������ȒP�Ɉ��S�Ƀ��C�����X�ōς܂��邱�Ƃ��ł���Ƃ����̂��R���Z�v�g�ł���B

�@�������ꂪ��������Γ��l�̋Z�p��r�W�l�X���f�������̃��[���b�p�s��ɂ��L���邱�Ƃ����҂ł������낤�B�������A�s��ł̂���Ȃ�̈ʒu���l������ɂ́A�d�b��ЂƃJ�[�h���ω�Ђ��s���ɏo���̂͂��܂�ɒx���v���s���������Ƃ����̂������̌����ł���BGoogle�̂悤�Ȋv�V�I�v���[���[����Ă����̂ł���B

�@2011�N6���AGoogle�͏��߂�Google Wallet�\�����B2011�N9���ɂ܂��A�����J�Ŏn�܂邱�̃T�[�r�X�̓V�e�B�[�o���N�̌�����Google�̃v���y�C�h�J�[�h�Ɍ����A�����̓}�X�^�[�J�[�h��Paypass�[���ł����t�����Ȃ��B�������A�r�U�͑����A�r�U��Google Wallet�ɑΉ��ł��A�r�U��PayWave�[���������Wallet���p�҂͂ǂ��łł��x�������\�ɂȂ�Ɣ��\���Ă���B�ǂ�ȃJ�[�h�̎Q���������_�A�܂��ڋq�ɂ�����u���z�v���g�т���悤��Wallet�̕K�v�����v���N��������Ƃ����_��Google�̃\�����[�V�����̃Z�[���X�|�C���g�̈�ł���B

�@�I�N�e�O���̌����ł͌���������\�����[�V������3����ƍl����B

- �J�[�h���ω�Ђɂ��\�����[�V�����B�y�C�����g�J�[�h�̗��p�����l�̒Ⴂ�L���b�V�����X�̎x�����ɂ܂ōL���邱�Ƃ�ړI�Ƃ���B

- �g�ѓd�b��Ђɂ��\�����[�V�����B���Ǝ҂̌��σ\�����[�V���������p���A�J�[�h���Z��Ђ�ʂ��Ȃ����Ƃ�ړI�Ƃ���B

- ��i�I�ȃv���o�C�_�ɂ��\�����[�V�����B���p�҂̐����̕X���͂��邱�Ƃ�ړI�Ƃ���B

�@���̂悤�ȃX�^�[�g�ʒu��^����ꂽ�Ő�[�̃\�����[�V�������������邱�Ƃ͊m�����낤�B�B��̖���Google��Apple�̂ǂ��炪�����������Ƃ������Ƃł���B

�@�헪�̖{���̏œ_�͔����Ɣ�������I�����C���A�I�t���C���A���邢�̓��o�C���Œ���������[�߂邱�Ƃɂ���ƁAGoogle�͎咣����B�������A���̎s��ɎQ�����ď������邱�Ƃ�Google�͌����ł̏������|�Ƃ��郊�A���Ȏ��X�܂̐��E�ɓ˓����邱�ƂɂȂ邾�낤�BGoogle������������ɂ�萋���邩�A�����Ȃ���Ȃ�Ȃ��B

4�@�K��

�@�ʐM�͍��x�ɋK������Ă���A�ʐM���Ǝ҂͂��ꂪ�ǂ�قǎs��ł̒n�ʂ̊J���W���Ă��邩�A�s�����Ԃ��Ă���B�K���͂ǂ�ȕ����Ɍ������̂��A�܂��g�сA�Œ�o���̎��Ǝ҂͂���Ȃ闘�v�ނ��߂ɋK���Ƃǂ��t�������Ă����̂��A�����ɍs���Ⴂ������Ƃ����̂������̌����ł���B

�@�K���̘g�g�݂̑������s��̋��������A�����ɏ���҂̗��v����邽�߂ɂ���Ƃ����̂͗������������B���ł�EU�S�y�Ŏ{�s����Ă���V������ʓI�F�̑�g�ł͊ē@�ւ̎d���͊T�ˎs��̊ē��ɏk������Ă���A�s��̎��s�̌��ʁA���₻����P�Ɏ��Ǝ҂ƌ_������Ă���Ƃ����ɉ߂��Ȃ��B

�@�������Ȃ���A�ŋ߂̎s�ꊈ���ɂ��̂悤�ȉ���͂���߂ċH�ł���ƍl���Ă悢���낤�B�����̊g�傪�ʐM���Ǝ҂Ɏ����ł��Ȃ��咣�������錋�ʂɂȂ�Ȃ����߂ɁA�ē@�ւ͂����Ǝ��O�̑���Ƃ�ׂ���������Ȃ��B�Ⴆ��Ofcom�ɂ��ƍŋ߁A�u���[�h�o���h�̃v���o�C�_���AOfcom�̒����ł͕s�\�ȑ��x�Ō��o���̃_�E�����[�h���ł���Ɛ�`���Ă���P�[�X���������B�����ɂ��ƁA�C���^�[�l�b�g�v���o�C�_�̒��ɂ͎��ۂ̃_�E�����[�h�̕��ϑ��x����`���Ă��鑬�x�̔����ȉ����������̂��������B�u���[�h�o���h�̕��ϑ��x�͖��b6.2���K�r�b�g�ŁA��`����Ă���20/24���K�r�b�g�Ƃ͂�������Ă����B

�@Mount Pleasant�̒����ɂ��ƁA�_�E�����[�h���x�������ŒႾ�����̂̓C�M���XSuffolk�B�̎s�꒬Halesworth�̂���ʂ�ŁA���̒n��ł̕��ϑ��x�͖��b0.128���K�r�b�g�ł���B�d�v�Ȃ̂́A���̖�肪xDSL�\�����[�V�����̃J�o�[���ׂ����������S���ł��邱�Ƃɑ傫���W���Ă���Ƃ������Ƃł���B

�@Ofcom�̍L�������ψ���́A�C���^�[�l�b�g�v���o�C�_�������A�ڋq�̏��Ȃ��Ƃ�10%���u���[�h�o���h���x�ɑ���ő���̗v�����������邱�Ƃ�������悤�K����߂��B2012�N4���ɔ����ƂȂ�CAP�̃K�C�h���C���ɂ��ƁA�u���[�h�o���h��Ђ́u��ʓI�ȏ���҂��f�킳��Ȃ��悤�ۏ��邽�߂̍ō����x�̐����ɉ����āA�L���ɂ͓K���ȏ���Y����v�悤�ɐ\���n����邱�ƂɂȂ�B

�@�������Ȃ���A����Ғc�̂͂��̃K�C�h���C���͂܂��Â�����ƍl���Ă���AOfcom�⑼�̊ē@�ւ����̎�ً̈c�ɂ���܂ňȏ�ɕp�ɂɑΏ����邱�ƂɂȂ邾�낤�B

4.1�@���̑��̋K��

�@�Ƃ���ŁA���BT��Teleware�Ƌ��ɋ��Z�T�[�r�X�s��ł̋K�����ɑΏ����鏤�i�\�����B

�@�C�M���X�̋��Z�T�[�r�X�@�\(FSA)�ɂ��V�����K���̂��ƂŁA�C�M���X�����@�\��2011�N11��14������V�����ʐM�^���̋K���ɓ��ݐ邱�Ƃ��K�v�ƂȂ�B�^���@�\�͌��s��SIM�i�����Ҏ��ʃ��W���[���j��TeleWere��SIM�Ɉڂ��ւ��邱�ƂŃ��[�U�̒[���ɃC���X�g�[������A�T�]�r�X���\�ɂȂ�B���̃T�[�r�X��BT�̈��S�ȃN���E�h�x�[�X�̔z�M�T�[�r�X�ƁA�ۑ��⌟���A�^�����ꂽ�����������ɍĐ�����E�F�u�C���^�[�t�F�C�X�𗘗p���Ă���B

�@����͗��p�҂��K�v�Ƃ��鑀���ς���ʐM�O�K���̈��ŁA�ڋq�𗝉����邽�߂̐�i�I�ȃG�b�W�T�[�r�X�v���o�C�_�[�̕K�v���ɂӂ�Ă���B

- �K���̘g�g�݂��܂ގ��Ƃ̎s��

- �ڋq�����ʂ����Ȗ��

- ���s�̋K���̘g�g���ŁA�ڋq�������̖������z����̂���������@

�@�����̖���F�����v���ɗL���ȃ\�����[�V�������J������BT�̔\�͂́A�`���̂���ʐM���Ǝ҂��ǂ�������s��̃V�F�A�����A���������邽�߂Ɍڋq�ƈ�̂ƂȂ��ċ@�\�ł��邩�����Ă���B

�i�p���j

1�@France Telecom FT - Orange Strategy

The last ten years have proved to be a difficult period for most European operators as the dot com finance crisis hit most of them just as they were expanding into global players. It left the industry with a debit overhang that has taken skilful management to service while at the same time having to address a more competitive market lead by the new Internet based companies.

In 2006 France Telecom (FT) initiated the NeXT scheme which was a three year plan designed to push FT into becoming a modern IP base operator. NeXT was intended to change both the network technology and the culture of the company. A key element of which was the name change to Orange. The Orange brand is now used by FT everywhere apart from in France itself, and even in France it now appears that FT is about to replace its traditional name with the new Orange brand.

Following on from the NeXT scheme, FT is now setting out its strategic direction for the next four years up until 2015. The main trust of its strategy is to focus its activities by deepening its ownership of strategic markets where it can be the number 1 or number 2 player, while withdrawing from markets where its cannot achieve a strong enough market position.

As part of his investors�f presentation in May 2011, Stephane Richard noted that investors had said that �gFT-Orange is not looking hard enough at its asset portfolio for possible divestments�h. Which was a indication that FT-Orange would need to either invest in new high growth markets in the AMEA region (Africa Middle East Asia) or leverage its position in the lower growth, cash cow markets of Europe and Enterprise Services. Stephane Richard summarised this by talking about FT-Orange�fs �gon-going portfolio management�h which would now mean that FT-Orange will:

- Have a selective approach, covering Europe and AMEA, with strategic, financial and value criteria,

- Not remain in the long term as a minority shareholder in assets where it has no operational role.

It came as no surprise to learn in July that FT-Orange intends to sell it Swiss subsidiary for about 1.5 billion Euros plus its minority holdings in operators in both Austria and Portugal. At present, it owns a 35 per cent shareholding in Orange Austria, and a 20 per cent in Portugal's smallest mobile operator, Sonaecom. Jointly these transactions are expected to raise another 500 million Euros.

At the same time FT-Orange has stated that it is interested in making acquisitions in Spain in order to grow its position and become the second largest operator in Spain.

Possible acquisitions in Spain have not been mentioned but the first round of bids for Orange Switzerland are due on the 10th October 2011. Bids are expected from Apax Partners, EQT Partners and cable operator Liberty Global, however, the most obvious bidder, CVC Capital Partners, has not been included in the processes because it owns an interest in Sunrise. Last year Orange Switzerland and Sunrise were prohibited by the Swiss regulator from merging their operations. In addition, on the 27th September Telefonica and Sunrise announced that they had entered into a partnership agreement under which Sunrise gains access to Telefonica�fs global procurement and in areas that include collaboration opportunities in other areas such as products and services to capture growth opportunities of the digital world and international capacity and wholesale services.

Elsewhere FT-Orange has divided its 2015 strategic targets into three separate areas. They are:

Europe

- To be the number 2 operator in Spain

- Triple its mobile data revenues by 2015

- Double its fixed broadband revenues by 2015

AMEA

- Double its revenues by 2015,

- Be the number 1 or number 2 operator everywhere by 2015,

- Capture growth in rural areas,

- Accelerate 2G/3G mobile coverage.

Enterprise

- Develop new growth areas: cloud, video,

- Generate 1/3 of its revenues in services by 2015,

- Double its emerging market revenues by 2015,

- Enable digital society through partnerships.

FT-Orange�fs financial target is to have stabilised its EBITDA by 2014, some could say this is a relatively modest target, but in a highly competitive FT will have done well to achieve this target while deepening its footprint in Europe, Africa and the Middle East.

2�@Focus on Telefonica

Telefonica is a 100% private company with more than 1.5 million direct shareholders.

Originally a Spanish company, which was constitution in 1924, it has more than 47.3 million Spanish customers. The privatisation of Telefonica began in 1995 and it became a fully public company in 1999 when the Spanish Government sold its last remaining shares in the company. This period also saw Telefonica taking a active investment in the Latin American market due to its cultural and economic associations with this region. In 2006 Telefonica acquired the assets of O2 providing it with a market presence the UK, Germany and Ireland. Followed a year later by the acquisition of a 10.5% stake in Telecom Italia and a 8.4% stake in China Unicom.

Telefonica now has three main regional activities:

- Spain - Telefonica Espana is the main incumbent operator in Spain with more than 47.3 million customers

- Europe - Telefonica Europe has operating companies in the United Kingdom, Ireland, Germany, Czech Republic and Slovakia, providing services to more than 57.2 million customers as of the end of June 2011.

- Latin America - Telefonica Latinoamerica has more than 190 million customers as of the end of June 2011 and is the leading operator in Brazil, Argentina, Chile and Peru. It also has substantial operations in Colombia, Ecuador, El Salvador, Guatemala, Mexico, Nicaragua, Panama, Puerto Rico, Uruguay and Venezuela. Latin America is the key growth driver in Telefonica and was the largest contributor to consolidated revenue, accounting for 46% of the total.

Figure1�@Telefonica Revenues by Region

| | 2011 | 2010 |

| First Half Revenues Euro Millions | 30,886 | 29,053 |

| Of which : |

| Telefonica Espana | 8,752 | 9,321 |

| Telefonica Latinoamerica | 14,117 | 11,928 |

| Telefonica Europe | 7,662 | 7,500 |

(Source: Telefonica)

2.1�@Spain

Telefonica continues to face strong competition in its home market and has followed a strategy of focusing on high value customers aiming to improving customer satisfaction and increase retention levels. As a consequence, customer churn improved across businesses in the second quarter of 2011.

By the end of June 2011, Telefonica Espana managed a total of 47.4 million access lines, this includes both fixed and mobile lines, (+0.5% year-on-year), this included a steady growth in mobile contract customers (+6% year-on-year) and the continued expansion of mobile broadband accesses, which were 1.5 times higher than in June 2010. In the wireline business, retail fixed broadband internet accesses rose by 1% year-on-year, while the number of Pay TV customers increased 5% year-on-year.

Both wireline and wireless revenues declined in the Spanish region due to a combination of fixed mobile substitution and increasing competitive pressures leading to falling prices.

2.2�@Europe

Telefonica has demonstrated relatively strong performance over the last year outside of its home market. The European wirelesscontract customer base grow at 8% year-on-year at the end of the quarter, bringing the total mobile customer base to 47.4 million (+5% year-on-year). The improvement in customer mix results in contract customers reaching 50% of the total mobile customer base, 1 percentage point higher than a year ago.

The wireline customer base increased by 136 thousand customers in the first half of the year totalling 4.1 Million broadband customers.

In the UK the mobile customer base reached 22.1 million at the end of June 2011 (+2% year-on-year growth) with a +6% year-on-year increase in contract customers.

In Germany, Telefonica has now successfully integrated HanseNet and Telefonica O2 Germany into one single legal entity. The total German mobile customer base reached 17.7 million at the end of June 2011 (+9% year-on-year growth), mainly driven by the 10% year-on-year increase in the contract segment. Telefonica Germany has around 2.6 million broadband wireline customers plus over 1 million wholesale access lines.

2.3�@Latin America

The Latin American business continued to grow at a fast pace in the first half of 2011, with domestic demand consolidating its role as the main driver for this dynamism, along with increasing investment and private consumption. Brazil remains Telefonica�fs leading Latin America operation, representing 50% of Telefonica�fs total customer base in this region and is the main region�fs growth driver.

- Wireless revenues increased by 9% year on year and generated 62% the regional revenues. Telefonica now has 155.5 million wireless customers in this region.

- Wireline revenues increased by 5% year on year and generated the remaining 38% of the regional revenues. It had 34.8 million fixed-line access lines as of June 2011.

Latin America is seen by Telefonica and its investors as an investment opportunity in a fast growing market.

2.4�@Service and Market Strategy

From a commercial point of view Telefonica has been quite successful over the last few years. It strategy can be divided into:

- Defend its position in the Spanish market,

- Grow European revenues / income,

- Invest in growth in Latin America.

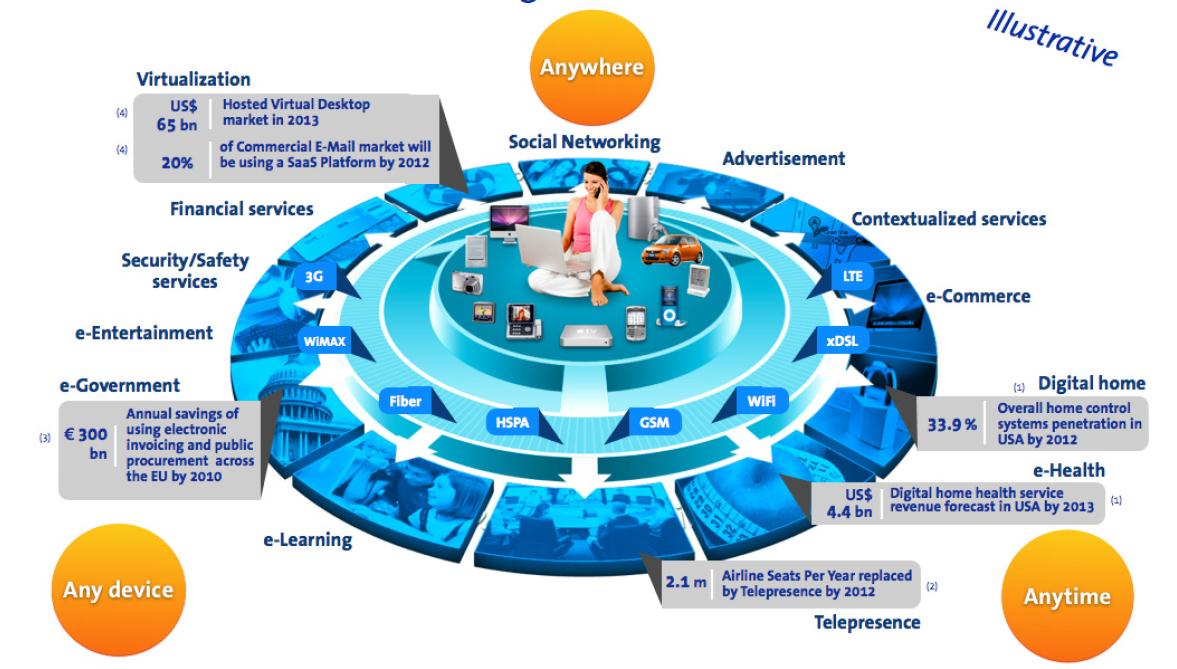

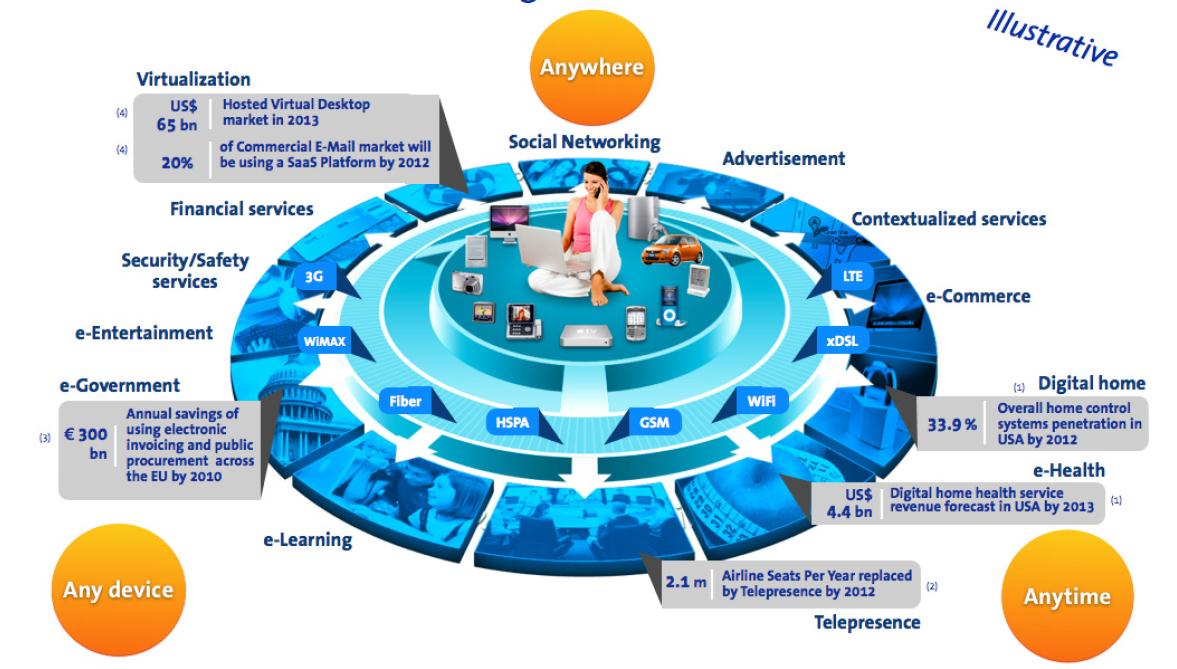

Telefonica has developed a commercial concept for its products and services based on converged triple play services. It describes this concept as Anywhere, Anytime on Any device.

Figure 2�@Telefonica Service Strategy

(in enlarged view�j�@�@Source: Telefonica

Nevertheless, while Telefonica remains profitable it has to be questioned as to how much commercial leadership it has shown in the European market and whether it is capable of delivering this commercial concept. It has still not drawn its brand identity together into a single image and it has failed to develop its position as a triple play provider, for example, Telefonica still has less than 750,000 pay TV customers in its home market of Spain.

This inability to commercialise on its position as a large global telecom operator may lead to increased commercial pressure on Telefonica as the market develops over the next few years.

3�@Mobile Payments ? �gThe Death of the Wallet�h

Both wireline and wireless operators have for many years recognised the need to expand their range of operations outside of telecommunications, or be forced back into the position of a simple bit carrier, which adds little or no value to the bits of information it carriers but simply provides as mass transit solution for electronic messages.

Both the wireline and the wireless operators have reasoned that they have a relationship with the end customer and are therefore best placed to develop services for these customers especially in the area of finance and online payments. For a number of years mobile-payment M-payment services have been described by the operators, all of whom have pointed out the advantages of their position as the trusted operator, who can enable mobile payments using their monthly billing system.

Developments in Near Field Communications have increased the potential of these services and the main payment clearing companies have developed their own NFC solutions, for example Visa�fs Paywave and Mastercard's PayPass. Against this background the operators are now responding by developing their own payment solutions, such as ISIS, which is a joint venture between Verizon Wireless, AT&T Inc and T-Mobile USA, that has signed partnerships agreements with all the major card networks, including MasterCard and Visa.

It is therefore not surprising that the European operators are starting to consider similar solutions for the European market. In August 2011 Germany�fs three largest mobile operators Telefonica O2, Deutsche Telekom and Vodafone, announced that they have signed a letter of understanding to create a joint venture payment service �gmpass�h. The new company is due to begin operating later this year.

According to Telefonica O2, mpass will concentrate on increasing distribution and marketing activities. It will developed new mobile payments products based on new technologies, such as Near Field Communication (NFC). The concept is to use the customers mobile device to simplify transactions, data exchange, so that users will soon be able to make simple, secure and wireless payments in high-street shops.

If successful, you would expect the same technologies and business models to be extended to other European markets. However, it is our belief that both the operators and the card clearing companies have acted too slowly and with not enough imagination in order to gain a significant market position ahead of the over the top players, such as Google.

On the 26 May 2011 Google gave its first a press demonstration of its Google Wallet. The initial US launch of the service in September 2011 was limited to Citi bank accounts and Google�fs own prepaid card, with transactions only being accepted on MasterCard's PayPass terminals. Nevertheless, Visa has been quick to announce that it will also support the Google Wallet, and that Wallet users will be able to pay anywhere there's a Visa PayWave terminal installed. One of Google�fs main selling points is that its solution will accept any participating card and will relive the customer of the need to carry a wallet around with them.

In Octegra�fs opinion there are now three competing solutions. They are:

- Solutions created by the Card Clearing Houses designed to extend the usage of payment cards into lower value cashless payments,

- Solutions created by the mobile operators intended to make greater use of the operators�f billing solutions and by pass the card clearing houses.

- Ground up solutions created by over the top providers intended to make the users life easier.

Given the starting positions of these solutions it seems obvious that the over the top solutions will succeed. The only real question is will it been Google or Apple that wins out.

Google claims that its real strategic focus is in deepening its intermediary role between merchants and consumers online, offline and mobile. However, winning in this market application will push Google into the real bricks and mortar world of cash transactions. It is to be seen whether it can manage this transition.

4�@Regulation

Telecommunications is a highly regulated and operators do complain to us about how regulations inhibit them from developing their market position. In our opinion, this is a misunderstanding of how the regulatory frameworks are intended to operate and how both mobile and fixed wire operators can work with regulations to create a more profitable business.

It is critical to understand that most regulatory frameworks are created to both increase market competition and to protect the interests of the consumer. Under the new General Authorisation framework, which has now been implemented across the whole of the European Union, the work of the regulator is generally reduced to that of a market observer who only engages with the operators as a result of a market failure.

It would be reasonable to think that such interventions would be few and far between, however, recent activities suggest that the regulators may have to become more proactive as wider competition leads to operators making claims that cannot be substantiated. For example, Ofcom has recently acted in the case of broadband providers that advertise headline download speeds that they cannot deliver according to research undertaken by Ofcom. The research showed that average download speeds are less than half of speeds advertised by some internet service providers. The average broadband speed being 6.2 Mbps significantly less than the headline advertised speed of up to 20 / 24Mbps.

According to the study Mount Pleasant, a street in the Suffolk market town of Halesworth, has the slowest download speed in the country, with residents achieve an average speed of 0.128Mbps. Note that the problem is mainly related to the countryside due to the longer distance that need to be covered by the xDSL solutions.

Ofcom�fs Committee of Advertising Practice has now determined that, in future, ISPs should be able to show that at least 10% of their customers can achieve the maximum claimed in their broadband adversities speeds. The CAP guidelines, which come into effect from April 2012, also state that broadband companies should "include in the advert appropriate, additional information to accompany a maximum speed claim to ensure the average consumer is not misled."

Nevertheless consumer groups still consider these guidelines to be too weak and it seems likely that Ofcom and other regulators will be dealing with these types of disputes on a more regular basis.

4.1�@Other Regulations

On a separate note, BT along withTeleWare recently announced a product to address a regulatory problem in the financial services market.

Under new regulations from the UK�fs Financial Services Authority (FSA), UK financial organisations will need to meet new call recording regulations from the 14th November 2011 onwards.The recording capability has to be install on the users handset by replacing their existing of SIM (subscriber identification module) to a TeleWare SIM, to make the service available. The service uses BT�fs secure, cloud-based delivery service and web interface to store, search and retrieve recorded calls rapidly.

This is an example of regulations outside of telecommunications changing the operational requirement of customers. It illustrates the need for leading edge service providers to be able to understand their customers:

- Market including the regulatory framework of the industry,

- Main problems faced by their customers,

- How the operators can help their customers overcome these problems within the existing regulatory frameworks.

BT�fs ability to identify these problems and quickly develop workable solutions illustrates how traditional operators can work with their customers in order to defend and grow market share.

���̃��r���[�́A�F���܂̂��m��ɂȂ肽���e�[�}��������グ�Ă��������ƍl���Ă��܂��B

���ӌ��

���v�]��������܂�����A���Ђ��������B�i�f�[�^���\�[�X�@E���[���Finfo@dri.co.jp�j |

�W�����E�}���j�[��Octegra�C���T�C�g�̃o�b�N�i���o�[�͂����炩��