Vonage(正規名称はVonage Holdings Corp)と言えば、ニュージャージー州Holmdelに本拠を置く独立系VoIP業界の雄である。創業者Jeffrey A Citron(元ネットトレーダー)が2000年に創立して以来、果敢なマーケティング活動(大掛かりな広告と有力小売業者を通じてのサービスの直販)を通じ、年々加入者数、収入を増やしてきた。成長の秘密は、なんといっても国内通話、国際通話を問わず月額料金25ドルという低料金の提供にあった。RHC各社の音声通話の料金はパッケージ化、定額化が進み、そのパッケージ月額料金は35ドル程度にまで低落しているものの、なお10ドルほど安いという有利さを保持している。それに、初期のVoIPは通常の回線交換による通話に比し品質が劣り、この点の批判も強かったが、2000年代に入ると技術進歩により品質の点で通常通話とほぼ変わらなくなった。

Vonageが160万を超える加入者(2006年3月末現在)を有し、業界のトップの座を占めているのは、この低料金の提示と同社の破天荒とも言うべきマーケティング活動によるものであって、これまでのところそれなりの合理性が認められてきた。

ところが、逆風は2006年5月24日の同社IPO(新規株式公開)から始まった。公開時に17ドルで販売された同社の株式は、初日から13.5ドルへと値を下げ、以来下がり続け、7月21日現在、3分の1に近い6.5ドルの株価を示した。IPO株式がこれほどのスピードで値下がりしたのは、証券業界でも稀有の例であるという。

本文で検討するとおり、株価低落にはさまざまの原因があるが、その根底には、皮肉なことにIPO実施の時点において、すでにVonageの競争力は失われ、しかも同社のビジネスモデル(当面、赤字を無視してマーケティング主導による加入者獲得に努力を集中する。利益の計上はその後規模の経済が確立できれば、おのずから達成できる)が破綻していたという冷厳な事実がある。

Vonageの謳い文句の一つは、"業界随一の加入者数" であったが、すでに "トリプルプレイ" の重要な構成要素としてVoIPサービスの販売に力を入れている一部ケーブルテレビ会社のVoIP加入者増には著しいものがあり、いつまでこの栄光の座を維持できるかは疑問である。TimeWarnerのVoIP加入者数は150万を超え、Vonageに迫っているし、ニューヨーク市を本拠とするCablevisionの加入者数も最近100万加入者数を超えた。さらに、最大のケーブルテレビ会社Comcastも、最近、本格的なVoIPサービスを開始し、今後、大きく加入者数を獲得していくものと見られている。また最近、Ebayに吸収されたSkypeによる一部PCベースの無料VoIPは、1億を超える加入者数を有している状況である。このように、強力な競争業者が本腰を入れて、VoIP事業に進出するようになった今日、これまでのような安易なビジネスモデルしか提示できないVonage の前途ははなはだ暗いといわざるを得ない。

本文では、Vonageの最近の財務状況、同社が抱えている問題点、同社の将来展望について、さらに紹介する。

マーケティング主導で急成長したVoIP企業、Vonage(注1)

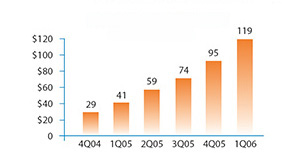

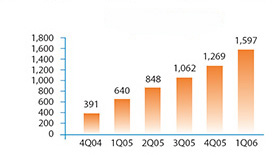

次の2つの図に、同社の収入、加入者数(いずれも各年第1四半期および第1四半期末)の数値を示す。

図1 Vonageの営業収入(単位:100万ドル)

図2 Vonageの加入者回線数(単位:1000)

このほか、Vonageは、幾つかの財務数値を発表している(正規の決算報告ではない。これは、この資料発表当時、Vonageが株式を公開していなかったためであろう)。その数値の主なものをピックアップして、作成したのが次表である。

表1 Vonageの3年間(2006年次は第1四半期のみ)の財務数値

| 項目 | 2004年全期 | 2005年全期 | 2006年第1四半期 |

| 営業収入 | 79,708 | 269,196 | 118,883 |

| マーケティング支出 | 56,075 | 243,404 | 88,288 |

| 純損失 | 69,921 | 261,334 | 85,160 |

| 回線当り収入 | 27.89 | 27.03 | 27.65 |

加入者獲得に要する

マーケティング費用 | 153.96 | 221.35 | 209.27 |

| (上表の収入、マーケティング支出、純損失の3項目の単位は1000ドルである。また、回線当り収入、加入者1人当たりの獲得に要する費用の単位はドルである) |

上表から、Vonageがマーケティング主導の特異な事業者であって、2005年次には収入の90%をマーケティング経費に投入していることが読み取れる。この結果、創業以来、損失が続き、しかも損失額が増大している。通常の常識からすれば、このような事業体は、早晩、財務的に行き詰まり、経営破たんに追い込まれるのではないかと観測されても止むを得まい。

ところがこのような状況の下で、Vonageの将来を有望だと見るアナリストも結構多かった。このこともあり、2006年5月には、VonageはIPOを行うことに成功した。しかし次項で述べるとおり、IPOの株式暴落からVonage社パッシングが始まり、今日に至っている。このパッシングはなおも続いており、これがさらに株式低下の原因となるという悪循環が進行中である。

Vonageの株式公開と株価の低落

Vonageは、5月24日に株式のIPO(市場公開)を行った。株式引き受け業者には、Citygroup、UBS、Deutche Bank等の有力金融機関が名を連ね、株式は一株当たり17ドルで引き受けられた後市場に放出された。ところが、この株式は発行初日に早くも、14.5ドルへと13.5%下がり、現在も下がり続けている。7月下旬現在、株価回復の目途は立っていない。

そこで、発行当初から、どうしてVonageのように大きな赤字を抱え、黒字転換の目途が付けにくい企業が株式上場に踏み切ったのかの議論が行われている。

Vonageの将来を有望と見て、同社のIPOを支持した少数のアナリスト達は、2006年第1四半期の財務数字を好材料と見て、Vonageの将来をポジティブと評価した。これらアナリストによれば、この期の加入者当り収入は、2005年前期に比しても、また2005年第4四半期に比しても上昇しているので、Vonageの収入は、2006年次には前年の2.7億ドルから約6.4億ドルへと飛躍的に伸び、2008年次には単年次の黒字に転じるというのである。しかしこの見通しは、Vonageが収入の70から80%にも及ぶマーケティング経費を支出し続けている点からしても、また、ケーブルテレビ業者、大手通信事業者が本格的にVoIP事業に参入してきたという点からしても、決して説得力のある意見とは思えない。最近では、これらアナリストたちも、そのほとんどがVonageの将来性について、慎重な意見に傾きつつある模様である(注2)。

ところで、株式が暴落し、自社のバイアビリティーすら疑問視されているさなかに、Vonaageの経営陣は一向に経営姿勢を変えないのは、天晴れと言うほかはない。

IPO後1ヶ月以上が経過し、同社株価が発行時より47%低落して9ドルとなった2006年6月26日、Vonage社のCitron会長は、同社の2006年投資計画等についておおむね次のように語った(注3)。

- Vonageは、規模が拡大するにつれ、最終的には利益を得ることとなる。従って今後も、加入者数を拡大するため、マーケティング活動を重視し、Vonageのブランド名を高めるため、投資を拡大していく。

- 2006年度の投資額は、当初予定通り3.6億ドルから3.8億ドルとする。

- 当社に対して訴訟が幾件か提起されているが、これはさほどわずらわしい問題ではない。

Vonageが抱えている問題点

すでに触れた点と重複するが、Vonageが現在抱えている事業経営上の問題点を表2にまとめて置く(注4)。

表2 Vonageが抱えている社内外の問題点

| 項 目 | 概 要 |

マーケティング指向に偏した

経営戦略 | Vonageの経営戦略は、マーケティングに巨額の経費を注ぎ込み、できるだけ急速に加入者ベースを増やす点に集中している。加入者ベースが適正規模に達すれば、おのずから収支均衡→単年次黒字→累積赤字解消と財務健全化の前途が開けるだろうとの楽観的な推定をしている。しかし、このビジネスモデルをサポートするアナリストは、今やほとんどいない。 |

| 一層の競争激化の見通し | 皮肉なことに、VonageがIPOを実施したのと時を同じくして、ケーブルテレビ会社(特にTimeWarner、CableVision、Comcast)のVoIP事業に対する取り組みが本格的になり、すでにVonageの首位の地位は脅かされている。また、料金もますます低落する傾向にあり、Vonageめぐる競争条件はますます厳しくなってきた。 |

| 損害賠償を要求する訴訟 | 2通りの訴訟が、幾件もVonageに提起されている。

最初のものは、IPOの株式を買った加入者から同社に対するものである。原告側はその理由として、VonageがIPO実施に当たり、自社に不利な情報を開示せず、原告を錯誤に陥れたと主張している。なお、IPO当日から株価が低落し始めたため、多くの個人投資家は、株式購入金を払わないと主張しており、これもVonageにとっては頭痛の種である。

第2の訴訟は、VonageがVoIPの技術の特許を侵害しているというものである。この種の訴えは、それぞれ2006年6月下旬、7月初旬にVerizon、Klausner Technologiesから為されている。さらに両社の他、1、2の企業も同様の訴訟を提起する見込み。 |

FCCによるVonageに対する

USF拠出金の義務付け | かねて予想されていた通り、FCCは2006年6月、USF(ユニバーサルサービス基金)の改定についての裁定を下し、このなかで、現在は免除されているVoIP業者に対し、同基金に対する醵金を義務付けることとなった。つまり、VoIP業者であるVonageは他の事業者とUSFに対する拠出の点で、イコールフッティングで競争しなければならなくなり、従来より競争力が弱まることとなる(注5)。 |

Vonageは他社からの買収を目標にしているのではないかとの疑惑

Vonageが置かれている苦境からして、同社が早晩(筆者注:時期を明示している論説は見当たらなかったが、そのニュアンスからして、今後半年から1年のうちに)経営不能になるのではないかと予測するアナリストが幾人も出てきた。

あるアナリスト(Theodore F de Stefano)氏によれば、そもそも現在のVonageの経営陣は、他社への身売りを経営目標にしているので、早晩、この目標が達成され、同社は "最後に笑う者になろう" との次のような趣旨の推測を発表している(註6)。

- 2005年秋、E bayはSkypeを買収した。Vonageは、この買収をモデルにし自社の身売りを狙っている。

- 2006年5月に行ったVonageのIPOは、身売りを有利にするための加入者基盤増大を一層推進するための資金獲得を目標としたものである。

- 身売り先は大手ケーブル会社である。Vonageの加入者数が一定のクリティカル・マスに達し、同社の買収が有利になったと判断すれば、TimeWarnerなりComcastなりいずれかの大手ケーブル会社が買収に乗り出すであろう。

- そもそもVonageの回線は、そのほとんどがケーブルテレビ会社からリースしたものである。したがって、同社のネットワークはケーブルテレビ会社のネットワークと著しい親和性があり、これも買収を促す誘引となっている。

筆者自身もStefano氏の見解に傾いているものであるが、それにしてもVonageの甘言に乗って同社株式を取得した個人株主(Vonageのユーザが多いという)こそ気の毒な犠牲者ではある。これら株主は、Vonageの低料金に引かれて同社株主になり、通話料の節減を行ってきた慎ましい消費者たちである。さらに、同社株主になることにより、儲けを計ったのであるが、すでに株価は発行時の3分の1近くにまで下がっている。これまでの通話料節減分を上回る損失を受ける人々が多く生じるに違いない。

| (注1) | 本項の記述は、Vonageの最新の "Fact Sheet(日付なし)" によった。 |

| (注2) | この部分については諸種の情報があるが、特に2006.5.24付けBusinessWeek online,"Vonage's lackluster IPO" |

| (注3) | 2006.6.26付けReuter,"Vonage's Citron reiterates 2006 spending plan" |

| (注4) | 表2作成には、幾点かの資料を参照したが、資料名は省略させていただいた。 |

| (注5) | FCCは、2006.6.21、委員全員の賛同により、携帯電話サービスに対するUSFへの拠出比率を変更するとともに、VoIPサービスに対しては、従来の拠出を賦課しない方式から、賦課する方式へと切り替える裁定を行った。これは、新任のFCC委員(共和党)のDeborah Taylor Tate氏も含めFCC委員5名により行われた初めての大きいFCC裁定であった。

ただ、民主党のCopps、Adelstein両委員はその声明において、ブロードバンドについてUSFへの拠出金が要求されないのに、VoIPに拠出金が賦課されるのはフェアでないのではないかとの見解を表明した。この裁定は、FCCがインターネットにより提供されるもろもろのサービスに関する規制をどのように取り扱うかという問題意識のもとに進めてきた調査・裁定業務の一環としての結論である。この点については、別途、機会を見て解説を加えたい。

2004年4月1日付けDRIテレコムウォッチャー「FCC、「IPにより可能になる諸サービス」の調査を開始」。

|

| (注6) | 2006.7.6付けE-Commerce Times、"Vonsage IPO :The VOIP Race is on" |